快速增长告一段落?2023年投保董责险上市公司数量下降10%

过去几年,随着新《证券法》实施以及康美药业案影响,董监事及高级职员职业责任风险引发广泛关注,2021年至2023年,上市公司询价和购买董责险的需求显著上升。

《中国上市公司董责险市场报告(2024)》(以下简称“报告”)显示,2021年董责险投保公司数量同比上升超过了200%,2022年投保公司数量继续保持较快增速,同比上升了36%,而2023年投保公司数量同比下降了10%。

董责险投保为何没能保持增长态势?据分析,这种新情况的出现一方面是因为前期典型的虚假陈述案曝光已经过去一段时间,市场对证券诉讼风险上升的反应逐步消化,需求减弱或放缓;另一方面是董责险非强制保险,主要依赖上市公司的主动风险管理意识。此外,考虑到今年实体经济发展的挑战,也有上市公司出于节约成本的考虑。

上海市建纬律师事务所高级顾问律师王民在接受记者采访时表示,“投保增幅回落一点属正常现象,长期而言仍看好董责险前景,特别是新修订的《公司法》首次引入了董责险制度是一大利好。”据悉,目前上市公司的投保率接近20%,但离欧美市场90%左右的投保率还有很大提升空间。

科创板公司投保需求更强

据介绍,报告共收集到304家上市公司发布购买董责险的公告信息,去除往年已经发布过购买董责险公告信息的上市公司,今年首次发布购买董责险公告信息的上市公司共计174家。值得一提的是,某些上市公司在发布首次购买董责险的公告后续保时可能并不再发布有关公告。

就具体上市板块来看,深交所创业板上市公司投保董责险的数量居于首位,占比29%,紧随其后的是上交所主板上市公司,占比27%。近年来,科创板上市公司在上市当年即投保董责险的上市公司总数中都占据了较高的比例。

图片来源:《中国上市公司董责险市场报告(2024)》

报告认为,这主要是因为科创板上市公司相对于主板上市公司面临的证券诉讼风险更高,因此对董责险的投保需求更强。

2023年12月26日,中国证券集体诉讼调解第一案泽达易盛案成功调解,7000余名科创板投资者获赔2.8亿元。据了解,泽达易盛曾发布投保董责险的公告,公告披露的投保限额是5000万。在王民看来,若此案的调解结果经保险人事先同意该保额也不足以赔偿投资者的全部损失。

图片来源:《中国上市公司董责险市场报告(2024)》

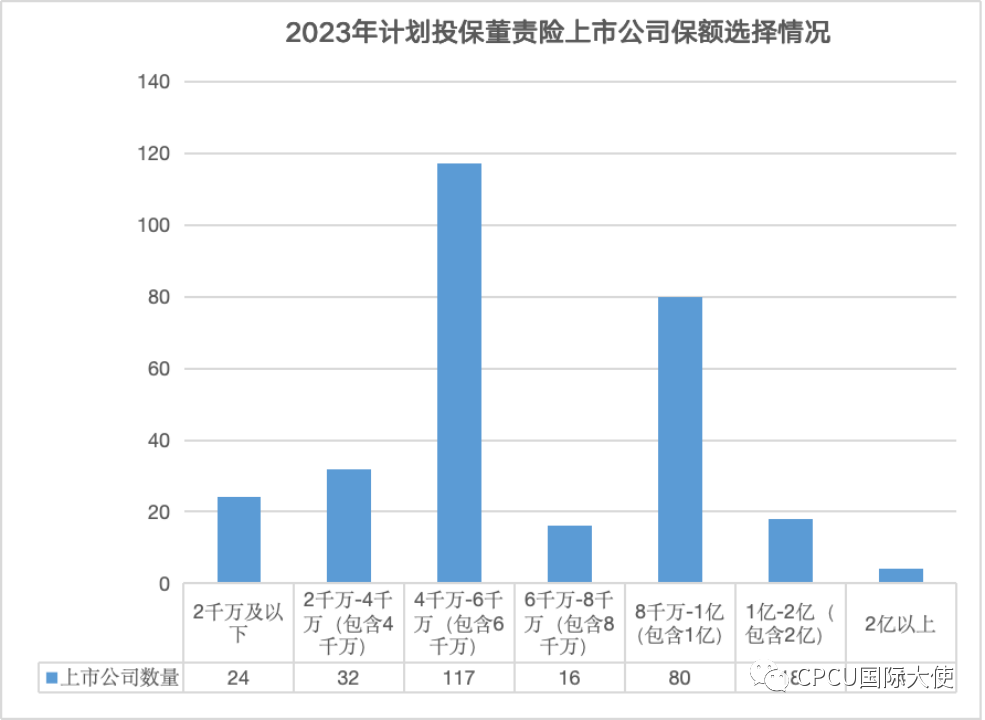

从投保额度来看,目前A股上市公司董责险保单限额选择以4000至6000万人民币为主,其次是8000 万元至1亿人民币,最常见的保单限额为人民币5千万人民币与1亿人民币。不考虑部分未在公告中披露有关信息的上市公司,本年度最低保单限额为800万人民币,最高保单限额为7.5亿元人民币,后者的发布主体为我国快递物流综合性龙头企业“顺丰控股”(002352),为深交所中小板的上市公司。

万元至1亿人民币,最常见的保单限额为人民币5千万人民币与1亿人民币。不考虑部分未在公告中披露有关信息的上市公司,本年度最低保单限额为800万人民币,最高保单限额为7.5亿元人民币,后者的发布主体为我国快递物流综合性龙头企业“顺丰控股”(002352),为深交所中小板的上市公司。

董责险产品费率不升反降

报告认为,2021年的康美药业案判决对上市公司购买董责险的意愿产生重大影响,同时2022年12月30日公布的《中华人民共和国公司法(修订草案二次审议稿)》以及2023年4月7日国办发布的《关于上市公司独立董事制度改革的意见》中均体现了我国鼓励上市公司为董事购买董责险的态度。从A股公开披露投保董责险上市公司的数量看,2020年至2022年,分别为119家、248家、337家,分别同比增长超过300%、200%、36%。到了2023年,投保公司数量同比下降了10%,为304家。

图片来源:《中国上市公司董责险市场报告(2024)》

对于投保公司增幅回落,王民认为,在长期看好董责险市场前景下,短期增幅回落一点是正常的。他还提及,新修订的《公司法》首次引入了董责险制度是一大利好。

新《公司法》第一百九十三条规定:“公司可以在董事任职期间为董事因执行公司职务承担的赔偿责任投保责任保险。公司为董事投保责任保险或者续保后,董事会应当向股东会报告责任保险的投保金额、承保范围及保险费率等内容。”据分析,新《公司法》2024年7月1日起施行后公司实控人与董监高的法律责任风险将进一步上升,相关主体对于转移其责任风险的投保需求将会同步上升,这为董责险市场发展提供了强有力的法律基础与制度保障。

从费率变化趋势看,A股董责险简单平均费率(以公告中保费预算与保额为计算基础)自2017年以来一直处于上升趋势,从2017年三季度的千分之二已上升到2022年的近千分之八,而2023年董责险费率变化出现转折,呈现出下降趋势,简单平均费率不足千分之七,实际平均费率可能不足千分之五。

图片来源:《中国上市公司董责险市场报告(2024)》

王民分析认为,上市公司面临诉讼风险上升以及后续更多董责险理赔公开案例的出现会导致董责险费率的上涨,而康美药业、瑞幸咖啡爆雷所带来的董责险的投保高峰。但是在近两年的时间内并未等到董责险赔付的公开案例,上市公司对董责险的热情逐渐冷却,部分上市公司对是否购买董责险产品持观望态度。因此,2023年董责险产品费率不升反降也在情理之中。